Goud

Beleggen in goud

Beleggen in goud heeft door de eeuwen heen een prominente rol gespeeld in het financiële landschap. Als één van de oudste vormen van vermogensbehoud heeft goud altijd een speciale aantrekkingskracht gehad voor beleggers vanwege zijn inherente waarde, stabiliteit en diversificatiemogelijkheden.

Geschiedenis van goud

Goud is door de jaren heen belangrijk gebleken. Sinds mensenheugenis hebben naties en koninkrijken gestreden en gevochten om goud in bezit te krijgen, vanwege de waarde en macht waar het voor stond en in zekere zin nog altijd voor staat. Goud wordt al sinds de oudheid beschouwd als een symbool van rijkdom en macht.

Goud als betaalmiddel

Ongeveer 3.000 jaar geleden werd goud voor het eerst gebruikt als betaalmiddel. Sindsdien heeft goud altijd een grote rol gespeeld binnen de economie. Eerst als betaalmiddel, maar vandaag de dag vooral als verzamel- of beleggingsobject.

De eerste goudstukken van gelijke grootte en uniforme waarde liet koning Croesus, de laatste heerser van Lydië (tegenwoordig Turkije) al in de 6e eeuw voor Christus slaan. Voor die tijd moesten niet-uniforme goudstukken of zelfs goudstof voor hun waardebepaling eerst gewogen worden. Het voordeel van deze munten was dat men kon vertrouwen op het gewicht, waardoor de goederenhandel definitief werd vereenvoudigd.

Goud in muntvorm

In eerste instantie hadden gouden munten vroeger nog de vorm die aan een goudstaaf deed denken, maar in de loop der tijd kregen gouden munten de tegenwoordig gebruikelijke ronde vorm. Om te voorkomen dat oplichters voor hun eigen gewin aan de rand van de munten kleine hoeveelheden goudstof zouden afvijlen, voerde men de kartelrand in welke tot op heden nog gebruikelijk is.

-unjVAV6b.jpg)

Goudstandaard

Naarmate meer en meer landen goud gebruikten als betaalmiddel en de economie groeide, was er meer behoefte aan goud als grondstof voor gouden munten. Hierdoor steeg de vraag en ook de prijs van goud. Om die reden hervormden veel landen hun monetaire systeem en gingen ze over op de gouden standaard. Bij de gouden standaard wordt de waarde van een valuta gekoppeld aan een bepaalde hoeveelheid goud. Zo kon men in Amerika, bij de invoering van de gouden standaard in 1879, $20,67 inruilen voor één troy ounce goud. Tevens had de invoering van de gouden standaard het gevolg dat de wisselkoers van verschillende valuta vastlag.

De goudstandaard bracht veel stabiliteit met zich mee omdat het voor landen onmogelijk was om geld bij te drukken. Anderzijds had de gouden standaard als nadeel dat het in economisch zware tijden niet mogelijk was om extra geld bij te drukken om zo de economie te ondersteunen. Tijdens het uitbreken van de Eerste Wereldoorlog lieten veel landen de gouden standaard dan ook los om hun economie te kunnen stimuleren. Na de oorlog voerden veel landen de goudstandaard waar in, maar door het uitbreken van de economische crisis in de jaren ’20 en ’30 was dit maar van korte duur en werd de gouden standaard door veel landen losgelaten. Ook in Nederland werd in 1936, als een van de laatste landen, de gouden standaard losgelaten.

Waarom beleggen in goud?

Beleggers zien goud als een interessante investering op de lange termijn en als veilige haven in tijden van crisis. Men houdt goud als fysiek bezit als verzekering tegen macro-economische en geopolitieke risico’s. Tevens dient goud als koopkrachtbehoud. De snel stijgende goudprijs van de afgelopen jaren benadrukt dit.

Bij een gemiddelde inflatie van 2,55% neemt uw koopkracht met ongeveer 50% af binnen een periode van 27 jaar. Sinds de geldontwaarding wordt versneld, wordt het beleggen in goud populairder. Door de jaren heen bood goud deze bescherming altijd. Zo heeft goud een rendement behaald van ongeveer 8% per jaar sinds 1971.

Na de val van Lehman Brothers in september 2008 escaleerde de kredietcrisis verder in een recessie. Dit resulteerde erin dat beleggers weinig vertrouwen meer hadden in het monetaire systeem, als gevolg hiervan nam de vraag naar goud enorm toe wat leidde tot een nieuwe all time high in de goudprijs.

Een ander, meer actueel voorbeeld, is de nieuwe all time high van goud in 2023. Door het conflict in het Midden-Oosten, wat resulteerde in geopolitieke spanningen en de hoge inflatie toentertijd zochten veel investeerders een stabiele en veilige investering, en kwamen toen uit bij goud.

Manieren om te beleggen in goud

Er zijn verschillende manieren om te beleggen in goud, afhankelijk van uw voorkeuren, risicobereidheid en beleggingsdoelstellingen. Hieronder zijn enkele veelvoorkomende manieren om te investeren in goud:

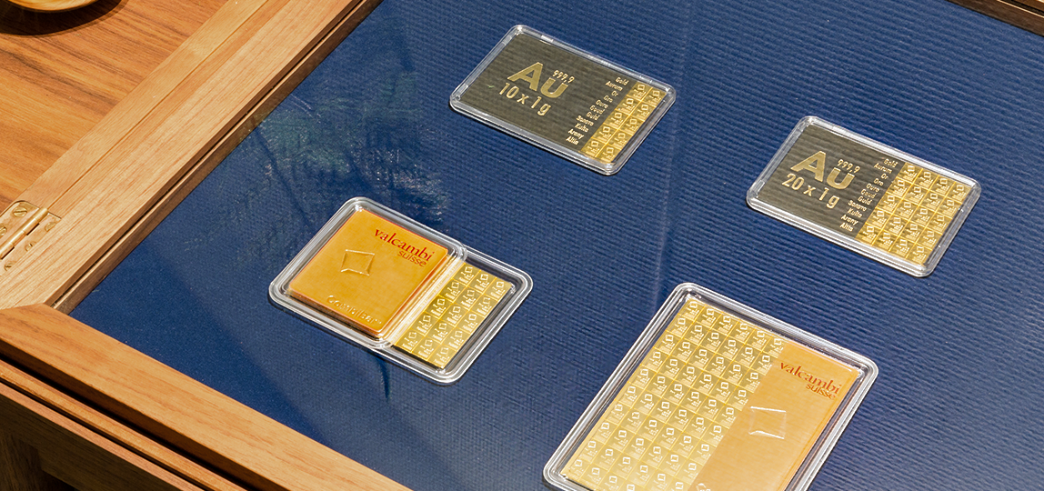

- Fysiek goud: dit omvat het daadwerkelijk kopen en bezitten van fysieke goudbaren of gouden munten. U dient hierbij wel rekening te houden met de opslag, beveiliging en mogelijke verzekering.

- Goud-ETF’s: dit zijn beleggingsfondsen die worden verhandeld op beurzen en die de prijs van goud volgen. Echter, u heeft hierbij wel een tegenpartijrisico, bezit u het goud niet fysiek en komen er bijkomende kosten zoals beheerskosten.

- Goudmijnbouwaandelen: deze aandelen worden beïnvloed door de prijs van goud, maar ook door bedrijfsspecifieke factoren zoals productiekosten, mijnbouwrendement en operationele efficiëntie.

- Goudopties en futures: professionele beleggers kunnen ook handelen in goudopties en futures op de grondstoffenmarkten. Deze derivatencontracten stellen beleggers in staat om te speculeren op de toekomstige prijsbewegingen van goud zonder fysiek goud te bezitten. Het handelen in opties en futures vereist echter een diepgaand begrip van marktmechanismen en brengt aanzienlijke risico's met zich mee.

Waar rekening mee houden bij beleggen in goud?

Goud wordt gezien als een relatief veilige investering. Toch zijn er een aantal belangrijke aspecten om rekening mee te houden.

- Valutarisico: goud heeft een valutarisico. De goud (en zilverprijs) wordt berekend in dollars. Valutaschommelingen kunnen een sterke invloed hebben op de goudprijs. Over het algemeen geldt dat wanneer de dollar in waarde daalt, de goudprijzen de neiging hebben om te stijgen. Dit komt omdat goud dan goedkoper wordt voor landen met een andere valuta, waardoor de vraag naar goud zal stijgen.

- Koersrisico: de goudprijs beweegt continu, net als bij aandelen. Hierdoor kan het moment van kopen bepalend zijn voor het rendement. Onze ervaring leert dat veel klanten ervoor kiezen om met bijvoorbeeld maandelijks of per kwartaal goud aan te kopen. Uit onderzoek is namelijk gebleken dat over de lange termijn zelfs professionele beleggers het niet lukt om op het lage punt in te kopen en op het hoogtepunt te verkopen.

- Fysiek goud versus goud gerelateerde beleggingen: wanneer u heeft besloten om een belegging te doen in goud, dan heeft u nog de keuze uit fysiek goud (munten en baren) of goud gerelateerde effecten zoals goud ETF’s, goudmijnaandelen of goud gerelateerde fondsen.

- Marktomstandigheden: bij een belegging in goud dient u rekening te houden met de marktomstandigheden en trends die van invloed kunnen zijn op de goudprijs, zoals economische groei, inflatie, rentetarieven, valutaschommelingen, geopolitieke spanningen en marktsentiment.

- Opslag en verzekering: indien u fysiek goud koopt dient u rekening te houden met opslag en een eventuele verzekering. U kunt ervoor kiezen uw goud thuis op te slaan, in een kluis bij een bank of bij een professionele opslagdienst.

- Kosten: bij het beleggen in goud komen extra kosten voor het aankopen, bewaren en het verkopen. Deze kosten kunnen variëren afhankelijk van de vorm van uw goudbelegging en de gekozen verkoopmethode.

- Belastingimplicaties: informeer uzelf over de belastingimplicaties van beleggen in goud, inclusief eventuele belastingen op winst en vermogenswinstbelasting.

Waarom fysiek goud kopen?

Er zijn verschillende redenen waarom men de voorkeur heeft voor fysiek goud ten opzichte van digitaal goud. Fysiek goud beidt een tastbare vorm van rijkdom die men kan vasthouden en aanraken. Voor sommigen heeft het bezitten van fysiek goud een psychologische waarde die verder gaat dan puur financiële overwegingen. Tevens brengt u een deel van uw vermogen buiten het fiat-systeem op het moment dat u fysiek goud aanschaft.

Goud wordt gezien als een waardevaste investering die de inflatie kan compenseren. In tijden van hoge inflatie behoudt goud over het algemeen zijn koopkracht. Ook wordt goud vaak beschouwd als een alternatieve belegging die niet sterk gecorreleerd is met traditionele financiële activa zoals aandelen en obligaties. Fysiek goud toevoegen aan de beleggingsportefeuille kan helpen bij het diversifiëren van risico’s en het verminderen van de volatiliteit.

Ook wordt goud gezien als een veilige haven in economische onzekerheid of politieke instabiliteit. Goud wordt beschouwd als een waardevolle activa die waarde behoudt, zelfs tijdens tumultueuze marktomstandigheden.

Tot slot heeft goud eeuwenlang een intrinsieke waarde gehad als monetaire en economische standaard. Mensen vertrouwen op de historische waarde en erkennen goud als een waardevolle activa die kan worden doorgegeven aan toekomstige generaties.

Waar goud kopen?

Bij het kopen van goud is het van belang om een vertrouwd adres te hebben. Wij raden aan om goed de reviews te bekijken van de partij waar u wilt aankopen. Kijk daarnaast ook hoelang een bedrijf al bestaat, of ze bereikbaar zijn en of er bijvoorbeeld fysieke locaties zijn waar u uw goud kunt ophalen of langsbrengen.

Terugkoopgarantie

Indien u uw goud aanschaft bij onze partner The Silver Mountain, dan profiteert u van een unieke terugkoopgarantie. Dit houdt in dat u het goud dat u bij onze partner heeft gekocht, altijd weer aan ons kunt terugverkopen. Wij garanderen dan een vast percentage van de op dat moment geldende goudprijs.

Disclaimer: Inkoop Edelmetaal geeft geen beleggingsadvies en dit artikel moet dan ook niet als zodanig worden beschouwd. Resultaten uit het verleden bieden geen garanties voor de toekomst.

Daan Wesdorp

Manager Inkoop Edelmetaal | Aandelen, cryptocurrencies en edelmetalen

Daan Wesdorp

Manager Inkoop Edelmetaal | Aandelen, cryptocurrencies en edelmetalen

Vervoer per sealbag met handtekening voor ontvangst

Vervoer per sealbag met handtekening voor ontvangst

Volledig verzekerd transport naar ons beveiligd magazijn

Volledig verzekerd transport naar ons beveiligd magazijn

Deskundige verwerking en controle onder cameratoezicht

Deskundige verwerking en controle onder cameratoezicht